Die Reformen im Bereich der indirekten Steuern gehen auch im Kalenderjahr 2019 weiter. Während in der Schweiz der letzte Teil der MWST-Teilrevision 2018 für Versandhandelslieferungen in die Schweiz in Kraft tritt und mit den Änderungen zum Radio- und Fernsehgesetz (RTVG) per 1. Januar 2019 eine neue Abgabe erhoben wird, stehen auf der Reformagenda der EU gleich mehrere Anpassungen an. Zu guter Letzt gehen wir auf die für Schweizer Unternehmen massgebenden Schritte im Hinblick auf den bevorstehenden Brexit ein.

Schweiz

1) Versandhändler, die Waren mit geringen Warenwerten in die Schweiz liefern

Als letzter Teil der Teilrevision des MWST-Gesetzes wird eine Neuregelung für Versandhandelslieferungen in die Schweiz mit geringem Warenwert eingeführt. Davon betroffen sind jene Unternehmen, die Waren aus dem Ausland in die Schweiz versenden, wenn deren Wert bei der Einfuhr infolge der Kleinbetragsregelung nicht von der Einfuhrsteuer erfasst wird. Dies ist derzeit der Fall, wenn der Warenwert eine Einfuhrsteuer von weniger als CHF 5 auslöst.

Bei zum Normalsatz von 7.7% steuerbaren Gegenständen sind heute Lieferungen bis CHF 64, bei zum reduzierten Steuersatz von 2.5% Lieferungen bis zu CHF 200 steuerfrei möglich.

Die neuen Bestimmungen verpflichten Versandhändler, die ihre Waren aus dem Ausland liefern, sich ab dem 1. Januar 2019 in der Schweiz für MWST-Zwecke zu registrieren und lokale MWST in Rechnung zu stellen, wenn deren Umsatz aus solchen bei der Einfuhr von nicht besteuerten Lieferungen CHF 100’000 überschreitet.

2) Erhebung der Unternehmensabgabe für Radio und Fernsehen

Das Volk hat der Revision des Radio- und Fernsehgesetzes (RTVG) am 14. Juni 2015 zugestimmt. Unter anderem wurde damit beschlossen, die Abgabe nicht nur bei Privathaushalten, sondern neu auch bei im Inland ansässigen Unternehmen zu beziehen (sog. Unternehmensabgabe). Die Abgabe berechnet sich auf dem gegenüber der Eidg. Steuerverwaltung (ESTV) deklarierten Gesamtumsatz gemäss MWST-Abrechnung. Den Bezug bei den Unternehmen wird die ESTV besorgen und anfangs 2019 die entsprechenden Rechnungen versenden.

Höhe der Abgabe

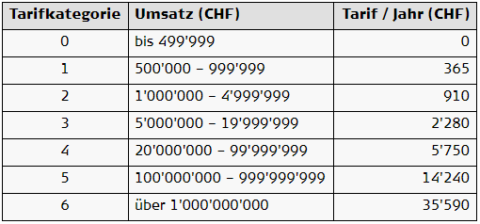

Unternehmen mit einem Jahresumsatz bis CHF 500’000 sind von der Unternehmensabgabe befreit. Diese werden keine entsprechende Rechnung erhalten. Für alle anderen kommt folgender Tarif zur Anwendung:

Im Rahmen der Einführung der Unternehmensabgabe wird die ESTV die erzielten Umsätze des Jahres 2017 für die Bestimmung des anwendbaren Tarifs heranziehen.

Massgebender Umsatz

Zum massgebenden Umsatz zählen die in der Schweiz steuerbaren Umsätze einschliesslich der Exporte, der Leistungen im Ausland (z.B. bei Dienstleistungen an im Ausland ansässige Empfänger) sowie die von der MWST ausgenommenen Umsätze. Spenden und Subventionen sind hingegen mangels Qualifikation als Entgelt nicht zu berücksichtigen.

Unternehmen, die ausschliesslich von der MWST ausgenommene Umsätze erzielen (z.B. Schulen, Ärzte, Immobiliengesellschaften etc.) und deshalb keine MWST-Nummer haben, werden dem Vernehmen nach keine Unternehmensabgabe entrichten müssen, auch wenn sie möglicherweise entsprechende Radio- oder Fernsehinhalte beziehen (u.a. übers Internet). Fraglich ist, ob die ESTV diejenigen Unternehmen, die lediglich wegen der Deklaration der aus dem Ausland bezogenen Dienstleistungen beschränkt MWST-pflichtig sind, ebenfalls zur Übermittlung der Umsatzzahlen auffordern wird.

Der vollständigen Deklaration von Umsätzen, die in der Schweiz keine MWST auslösen, kommt daher eine wichtigere Rolle zu. Unternehmen, die bisher der Deklaration ihrer im Ausland erzielten Umsätze wenig Beachtung geschenkt haben oder die möglicherweise von branchenspezifischen Regelungen profitiert haben (z.B. Versicherungen, Krankenkassen etc.), werden in Zukunft ihre Umsätze vollständig deklarieren müssen.

MWST- oder Unternehmensabgabe-Gruppe zwecks Reduktion der Abgabe

Unternehmen, die sich zu einer MWST-Gruppe zusammengeschlossen haben oder sich per 1.1.2019 zusammenschliessen werden, gelten für die Zwecke der Unternehmensabgabe als ein einziger Steuerpflichtiger. Sie entrichten die Unternehmensabgabe nur auf dem Aussenumsatz der MWST-Gruppe, anstatt auf dem Umsatz jeder einzelnen Gruppengesellschaft. Damit lässt sich die Belastung der Unternehmensabgabe in einem Konzern reduzieren. Im Gegenzug ergeben sich aus der Bildung der MWST-Gruppe und der anschliessenden Konsolidierung der einzelnen MWST-Abrechnungen zu einer einzelnen einige Zusatzarbeiten. Der Antrag auf Bildung einer MWST-Gruppe kann bis Ende Mai 2019 gestellt werden, solange keine der zu gruppierenden Gesellschaften ihre MWST-Abrechnung für das erste Quartal 2019 eingereicht hat.

Kann oder will ein Konzern keine MWST-Gruppe bilden, besteht die Möglichkeit zur Bildung einer separaten Unternehmensabgabe-Gruppe. Eine solche wird jedoch nur gewährt, wenn mindestens 30 Unternehmen zu einer RTVG-Gruppe zusammengeschlossen werden. Es ist zu beachten, dass der Antrag auf Bildung einer solchen Unternehmensabgabe-Gruppe bis am 15. Januar 2019 bei der ESTV eingehen muss. Die Mitglieder der Unternehmensabgabe-Gruppe haften solidarisch für die Abgabe (analog der Mithaftung bei der MWST-Gruppe).

Antrag auf Rückerstattung der Unternehmensabgabe

Unternehmen, die in die vorstehende Tarifkategorie 1 fallen, und einen Jahresgewinn von maximal CHF 3’650 oder gar einen Verlust ausweisen, können auf Gesuch hin eine Rückerstattung der Unternehmensabgabe beantragen. Der Antrag auf Rückerstattung kann erst nach Ablauf des Bezugsjahres gestellt werden.

Beginn und Ende der Unternehmensabgabe-Pflicht

Die Abgabe wird immer für das volle Kalenderjahr entrichtet. Tritt eine Gesellschaft im Laufe des Kalenderjahres neu in die MWST-Pflicht ein, ist für das erste Jahr keine Abgabe geschuldet. Im Gegenzug schulden Unternehmen, deren MWST-Pflicht im Laufe des Jahres endet, die Abgabe für das volle Jahr. Eine Erhebung bzw. Rückerstattung pro rata temporis ist nicht möglich.

Privatpersonen und Einzelunternehmen

Die RTVG-Abgabe wird sowohl bei Privatpersonen als auch bei MWST-pflichtigen Einzelunternehmen mit einem Umsatz von mehr als CHF 500’000 erhoben. Einzelunternehmer, deren massgebender Umsatz CHF 500’000 überschreitet, entrichten daher die Abgabe doppelt. Eine Entlastung ist in solchen Fällen nicht vorgesehen.

Europäische Union

1) Stand der Dinge bei der Reform der Umsatzbesteuerung in der EU

Die EU hat im Oktober 2017 ein grosses Massnahmenpaket für die grundlegende Reform der Umsatzbesteuerung innerhalb der EU vorgestellt. Ziel dieser Massnahmen ist die Reduktion von Umsatzsteuer-Ausfällen, die in der EU auf rund EUR 150 Mia. geschätzt werden. Die Reform soll in mehreren Teilschritten eingeführt werden.

2) Anpassungen 2019

In einem ersten Schritt werden Unternehmen, welche Telekommunikations- Rundfunk-, Fernseh- oder elektronische Dienstleistungen an Private in der EU erbringen (sog. E-Leistungen), von Vereinfachungen profitieren können. Die Vereinfachung besteht in der Einführung einer jährlichen Mindestumsatzschwelle von EUR 10’000 pro EU-Land. Während bisher sämtliche Umsätze bereits ab EUR 1 im Ansässigkeitsstaat des Empfängers zum lokal anwendbaren MWST-Satz abgerechnet werden mussten, wird per 1. Januar 2019 eine Bagatellgrenze eingeführt. Unterschreitet der in einem EU-Land erzielte Umsatz die Schwelle von EUR 10’000, liegt das Besteuerungsrecht nach EU-Regelung im Land des Leistungserbringers.

Schweizer Unternehmen, die bisher Umsätze aus E-Leistungen unter EUR 10’000 pro EU-Land erzielten, können ab dem 1. Januar 2019 diese Umsätze steuerfrei vereinnahmen. Sie unterliegen bis zu diesem Grenzwert weder der MWST im Ansässigkeitsstaat ihres B2C-Kunden noch der Schweizer MWST. Zudem werden Unternehmen, die bisher die vereinfachte Abrechnung nach dem sog. Mini-One-Stop-Shop (MOSS) anwendeten, von den Pflichtangaben auf den Rechnungen befreit. Die Rechnungsvorschriften folgen für diese Fälle neu den Schweizer Bestimmungen.

3) Anpassungen 2020

Auf den 1. Januar 2020 werden vier sog. Sofort-Massnahmen («Quick-Fixes») eingeführt:

Call-Off-Stocks

Die unterschiedlichen Regelungen in den einzelnen EU-Staaten zu den Call-Off-Stocks werden vereinheitlicht. Neu wird die Anwendung von Call-Off-Stocks davon abhängig gemacht, dass

- die liefernde Partei im EU-Staat, in welchem sich das Call-Off-Lager befindet, nicht ansässig ist;

- die erwerbende Partei im EU-Staat, in welchem das Call-Off-Lager liegt, über eine MWST-Registrierung verfügt und

- die Waren innert 12 Monaten aus dem Lager entnommen werden.

Neben der Vereinheitlichung der Kriterien, insbesondere der Entnahmefrist, besteht die Vereinfachung darin, dass solche Lieferungen EU-weit im Abgangsland der Ware als steuerfreie, innergemeinschaftliche Lieferungen und im Bestimmungsland als innergemeinschaftliche Erwerbe behandelt werden. Damit werden Lieferanten ihre bisherige im Bestimmungsland allenfalls erforderliche Registrierungspflicht beenden können. Die Belieferung des eigenen Warenlagers wird folglich nicht mehr als innergemeinschaftliche Verbringung mit anschliessender lokaler Lieferung im Zeitpunkt der Entnahme behandelt.

Reihengeschäfte

Neu wird bei Reihengeschäften einheitlich die Vermutung gelten, dass im Falle einer Beförderung durch den mittleren Unternehmer die innergemeinschaftliche Lieferung der ersten Lieferung (d.h. zwischen A und B) zugerechnet wird, sofern er i) dem Erstlieferanten das Bestimmungsland der Ware mitteilt und ii) er in einem anderen Mitgliedstaat als dem Mitgliedstaat, in dem der Transport beginnt, registriert ist.

Voraussetzung der Steuerbefreiung bei innergemeinschaftlichen Lieferungen

Die Inanspruchnahme der Steuerbefreiung von innergemeinschaftlichen Lieferungen wird formell vereinheitlicht. Neu soll diese nur noch vorliegen, wenn auf der Rechnung des Lieferanten die MWST-Identifikationsnummer des Empfängers angegeben wurde und zudem die Lieferung ordnungsgemäss in der Zusammenfassenden Meldung (ZM, EC Sales Listings) deklariert wurde. Damit erhält die korrekte Deklaration in der ZM materiellen Charakter.

Nachweis der innergemeinschaftlichen Lieferung

Die Anforderungen an den Nachweis der innergemeinschaftlichen Warenbewegung werden weiter verschärft. Befördert der Erstlieferant, muss dieser entweder zwei sich nicht widersprechende Transportdokumente (z.B. Liefervertrag und Frachtbrief (CMR, Airwaybill, Bill of Loading etc.)) oder ein Transportdokument mit einer Empfangsbestätigung des Empfängers oder Lagerhalters beibringen.

Erfolgt die Beförderung durch den Empfänger der Ware (Abholfall oder Reihengeschäft mit Lieferung durch einen der mittleren Unternehmer), hat auch er zwei sich nicht widersprechende Nachweise beizubringen. Alternativ reichen ein Nachweis und eine schriftliche Bestätigung vom Erstlieferanten, dass er den Transport nicht veranlasst hat.

4) Anpassungen 2021

Im Jahre 2021 werden die Lieferschwellen für den innergemeinschaftlichen Versandhandel innerhalb der EU vereinheitlicht. Die bisherige Umsatzschwelle von EUR 35’000 – EUR 100’000, die jedes EU-Land individuell festsetzen konnte, wird EU-weit auf EUR 10’000 festgesetzt. Gleichzeitig wird die Möglichkeit für die Anwendung eines One-Stop-Shops geschaffen, sodass mit der Reduzierung der Lieferschwellen die Anzahl der Neuregistrierungen in anderen EU-Ländern vermindert werden sollten.

5) Anpassungen 2022

Das heutige System, in welchem die innergemeinschaftlichen Lieferungen steuerfrei abgewickelt werden können, soll zum 1.1.2022 in neuer Form in Kraft treten. Nach den derzeitigen Vorstellungen sollen innergemeinschaftliche Lieferungen zukünftig zum MWST-Satz des Bestimmungslandes abzurechnen sein.

Dies in Kombination mit der Möglichkeit des One-Stop-Shops. Liefert beispielsweise ein Schweizer Waren von seinem deutschen Lager nach Schweden, muss er 25% schwedische MWST fakturieren. Da der Schweizer Lieferant in Deutschland über eine MWST-Nummer verfügt, muss er die 25% schwedische MWST an das deutsche Finanzamt entrichten, das für die Weiterleitung nach Schweden besorgt sein wird. Der schwedische Käufer seinerseits kann die bezahlte MWST in Schweden als Vorsteuer zurückfordern.

Ob die Anpassungen tatsächlich per 1.1.2022 in Kraft treten werden, bleibt abzuwarten. Angesichts einiger finanziell angeschlagener EU-Länder erscheint ein EU-weites Clearingsystem von MWST-Einnahmen derzeit wenig realistisch.

Brexit – der Austritt naht

Obwohl die Austrittsverhandlungen noch im Gange sind und derzeit noch niemand abschätzen kann, ob UK in der EU-Zollunion verbleiben wird, sind die nachfolgenden Punkte bereits zu beachten:

- Kann keine Einigung hinsichtlich des Verbleibs in der EU-Zollunion erzielt werden, ist bei der Einfuhr von Waren nach UK mit langen Wartezeiten zu rechnen, da jeglicher Warenverkehr zwischen UK und der EU und umgekehrt durch entsprechende Zollkontrollen muss. Ein frühzeitiges Versenden von Waren, die kurz nach dem Brexit-Datum in die UK geliefert oder installiert werden müssen, wird dringend empfohlen.

- Muss UK aus der EU-Zollunion austreten, werden ab dem 30. März 2019 Zollabgaben bei der Einfuhr von Waren nach UK fällig. Mangels Freihandelsabkommen kommen keine präferentiellen Zolltarife zur Anwendung. Die Folge sind Zollabgaben in noch unbekannter Höhe, da UK ihrerseits noch keine Zolltarife festgelegt hat. Durch eine vorgängige Aufstockung der UK-Lager oder durch frühzeitige Belieferung nach UK lassen sich zumindest im Übergang Zusatzkosten einsparen.

- Lieferungen von der Schweiz oder der EU nach UK unterliegen neu der Einfuhrsteuer von 20%. Zwar ist vorgesehen, ein dem Verlagerungsverfahren ähnliches Modell (sog. Postponed-Accounting-System) einzuführen, doch dafür muss der Importeur in UK mehrwertsteuerlich registriert sein. Hier gilt es die Pflicht oder die Möglichkeit einer MWST-Registrierung zu prüfen.

- Die Lieferbedingungen (Incoterms) sind für Lieferungen nach UK zu überprüfen. Da sich der Ort einer Lieferung nach UK verlagern wird, wenn ein Schweizer Unternehmer als Importeur der Ware auftritt, sind entsprechende Überprüfungen notwendig.

- Selbst im Falle eines Verbleibs in der EU-Zollunion wird die EU-Verzollung von der Schweiz nach UK nicht mehr anwendbar sein. Ein Verbleib in der EU-Zollunion hat lediglich Einfluss auf die Zollabgaben, nicht aber auf mehrwertsteuerliche Vereinfachungen.

- Unternehmen, die bisher lediglich in UK registriert waren und ihre UK-Nummer für innergemeinschaftliche Lieferungen oder für die Inanspruchnahme von Vereinfachungsregeln anwendeten (z.B. Dreiecksvereinfachung, Mini-One-Stop-Shop), müssen rechtzeitig neue Registrierungen in anderen EU-Ländern beantragen.

Unternehmen, die Geschäftsbeziehungen mit UK-Kunden unterhalten wird empfohlen, die verbleibenden Monate bis zum Austrittsdatum zu nutzen, um die erforderlichen mehrwertsteuer- und zollrechtlichen Massnahmen zu treffen.

Unter den beiden nachfolgenden Links finden Sie detaillierte Informationen zum Thema.

Trading with the EU if there’s no Brexit deal

VAT for businesses if there’s not Brexit deal

Tax Partner AG

Zürich, November 2018